Michel Giray : Faut-il supprimer les droits de succession ? [Tribune]

Écrit par Contribuables Associés« Les Français n’ont jamais lu l’Ancien Testament : ils ne croient pas que le succès et la richesse sont le signe de la bénédiction divine, mais ils connaissent en gros le sens du Nouveau Testament : les hommes sont libres et égaux. Si on oublie que c’est devant Dieu, voilà une bonne base de guerre civile »

Jean-François Deniau, "Ce que je crois"

Michel Giray

Notaire honoraire

Président honoraire du 96e Congrès des Notaires de France

Faut-il supprimer les droits de succession ?

Le rapport publié en mars 2009 par le Conseil des prélèvements obligatoires sous le titre « Le patrimoine des ménages » nous apprend qu’en 2007, la Direction Générale des Impôts a recensé environ 586 500 donations, donations-partages et dons manuels, portant sur un patrimoine taxable de 32,6 milliards d’euros.

Dans la même période, 316 000 déclarations de succession ont été soumises à l’administration fiscale.

Il y en avait 327 000 en 2006, portant sur un patrimoine total de 58,85 milliards d’euros.

Si les patrimoines ainsi transmis chaque année sont loin d’être quantité négligeable, les droits de mutation à titre gratuit perçus lors de ces transmissions ont atteint 8,7 milliards d’euros en 2012 dont 7,5 milliards pour les successions et 1,2 milliard pour les donations (les mêmes montants qu’en 2005, malgré le vieillissement de la population) ce qui représente environ 2,20 % des recettes fiscales totales.

Ces derniers chiffres montrent néanmoins que les nombreuses polémiques quant à l’importance et au bien-fondé des droits de succession sont inversement proportionnelles à leur importance macro-économique.

On peut cependant relever que la part des droits de mutation à titre gratuit dans les recettes fiscales totales a progressé de manière continue depuis 1965, puisqu’elle n’était que de 0,5 % à l’époque. Ils représentent aujourd’hui 1,20 % des prélèvements obligatoires en France contre 0,34 % en moyenne dans l’OCDE.

Les recettes attendues pour 2019 pour l’ensemble des droits de mutation, à titre gratuit sont de l’ordre de 14 milliards d’euros. Cette augmentation importante a pour cause, essentiellement, les réformes de 2011 et 2012 qui seront relatées plus loin aggravant le barème des droits, diminuant les abattements et supprimant les avantages des donations. Elle est aussi justifiée par l’augmentation du nombre de décès (plus 15 % entre 1995 et 2015 selon le rapport du CPO de 2018).

De même, la comparaison internationale des poids respectifs des droits de mutation à titre gratuit (DTMG) dans le PIB fait apparaître que la France se situe dans la fourchette haute des pays industrialisés (en incluant les USA et la Japon), avec une nette progression de 1995 à 2005.

Le rapport de 2018 du même CPO indique que les droits de succession et de donation paraissent plus élevés en France que dans les autres pays de l’OCDE : 1,20 % des prélèvements obligatoires en France, contre 0,34 % en moyenne dans l’OCDE en 2015. Au total, quinze pays de l’OCDE ont supprimé les droits de succession (Portugal, Autriche, Suède, République Tchèque, etc.).

L’exemple de la Suède est emblématique. En abolissant quasi simultanément son impôt sur la fortune et son impôt sur l’héritage, la Suède a paradoxalement fortement augmenté de 50 % ses recettes fiscales entre 2004 et 2016, alors que la pression fiscale totale diminuait de 51 à 44 % du PIB. De nombreuses fortunes suédoises sont alors revenues s’installer en Suède, où elles participent activement au financement du développement de nouvelles entreprises.

En France, les droits de succession et de donation représentaient en 2012 0,42 % du PIB, contre 0,20 % au Royaume-Uni et 0,16 % en Allemagne.

Selon Eurostat, si l’on prend ensemble les autres impôts assis sur le patrimoine (ISF ou IFI, taxes foncières et autres), la fiscalité du patrimoine représente 4,7 % du PIB en France contre 1,1 % en Allemagne (et en moyenne 2,4 % dans la zone euro).

Le système français se caractérise par un barème progressif avec des taux élevés sur des bases étroites. Le taux marginal des droits de succession et de donation en ligne directe, à 45 % (taux le plus élevé de l’Union européenne), est déjà exigible à partir de 1 805 677 €. En Allemagne, au contraire, le barème progressif s’arrête à 30 % de taux marginal, qui ne s’applique qu’à partir de… 25 565 000 € (En France, la tranche de 30 % est atteinte dès 552 324 €).

Comme le relève le rapport précité de 2009 du Conseil des prélèvements obligatoires, l’imposition des mutations à titre gratuit est une composante ancienne des systèmes fiscaux progressivement construits par les pays occidentaux.

Dans notre pays, si le droit romain et le Moyen Âge (il s’agissait de droits féodaux auxquels se sont ajoutés les droits royaux à partir du XVIe siècle) connaissaient déjà les droits de succession, l’acte fondateur systématisant la fiscalité des mutations à titre gratuit et la faisant reposer sur des règles unifiées est la loi des 5 et 19 décembre 1790, suivie de celle du 22 frimaire an VII qui a posé le principe, toujours d’actualité, d’application à la valeur de l’actif transmis d’un taux variant selon la nature de la mutation et la qualité des parties.

À ce stade, la réponse à la question : « faut-il supprimer les droits de succession ? » est incertaine.

Si l’on se contente d’observer leur impact budgétaire limité (1,20 % des prélèvements obligatoires), on peut répondre affirmativement quand on compare cette statistique aux âpres débats idéologiques générés par la légitimité de cette ponction sur les patrimoines.

En outre, le patrimoine n’est plus synonyme de fortune, chacun a pris conscience de sa dimension sociale et fonctionnelle.

Mais il n’en demeure pas moins que le poids des traditions historiques et des pressions sociales plaide encore pour le maintien de cette taxation sur la transmission des patrimoines.

Nous examinerons, dans un premier temps, les éléments de réponse à la question posée, avant d’envisager dans une deuxième partie, les évolutions qui nous paraissent souhaitables à l’avenir pour cette institution.

I. LES DROITS DE SUCCESSION SONT-ILS LEGITIMES ?

Avant de se poser cette question, une autre, plus existentielle, mérite de retenir l’attention : l’héritage est-il en lui-même légitime ?

Les philosophes, de Platon à Nietzsche, en passant par Marx, ne sont pas unanimes sur l’appréciation de l’héritage. En 1778, Beaumarchais le pré-révolutionnaire dénonçait dans Le mariage de Figaro le privilège de l’héritage et son rôle dans la reproduction d’une société de classes : « Qu’avez-vous fait pour tant de biens ? Vous vous êtes donné la peine de naître, et rien de plus. » Heureusement, la France de 2019 n’est plus celle du XVIIIe siècle.

De nos jours, les enquêtes sur ce thème montrent que la plupart de nos contemporains expriment le souhait de transmettre des biens à leurs enfants, désir qui n’est au fond que le reflet de l’altruisme naturel des parents envers leurs descendants.

Comme le relève le professeur André Babeau, alors conseiller scientifique au Bureau d’informations et de prévisions économiques, « la transmission à la génération suivante apparaît ainsi, parmi beaucoup d’autres, comme une motivation d’épargne non négligeable du cours du cycle de vie » (Les Échos du 21 octobre 2004).

Sur un plan global, le transfert actif entre les générations est d’ailleurs à comparer avec le transfert passif – inconscient celui-ci – de la dette publique impliquant une inéluctable surcharge d’impôts pour les générations futures. Il s’agit bien d’une charge que les générations passées transmettent à celles qui leur succèdent, au même titre que la charge considérable d’acquitter les retraites par répartition.

Ainsi, les « baby-losers » succèderaient-ils aux « baby-boomers ».

Il n’est donc pas scandaleux que soit transmise simultanément l’épargne nécessaire pour y faire face.

En outre, l’héritage ne constitue qu’un transfert intergénérationnel parmi d’autres, telles que les aides financières ponctuelles, les dépenses d’éducation, les prêts sans intérêt souvent consentis aux enfants, ou encore les aides en nature, tels également l’usage gratuit d’un logement ou le temps passé à l’éducation des enfants ou à la garde des petits-enfants.

Devant cette évidence d’un droit naturel de l’héritage, pour ne pas dire « à l’héritage », la ponction fiscale représentée par les droits de succession est-elle légitime ?

Nombre d’arguments plaident pour une réponse négative à cette question.

A. Contre les droits de succession

Les arguments, tant juridiques que sociologiques et économiques, ne manquent pas pour stigmatiser les droits de succession.

Le patrimoine et l’épargne représentent des valeurs reconnues et fondatrices : c’est le droit de propriété, mis au même rang que la liberté, conquête sociale irréversible proclamée par l’article 17 de la Déclaration des droits de l’homme, prolongé par l’article 544 du Code civil qui en consacre le caractère absolu. Portalis, dans le discours préliminaire au Code civil, énonçait même : « Le droit de propriété, en soi, est une institution de la nature. »

Tout prélèvement fiscal entamant la substance même du patrimoine est en contradiction avec ces principes fondamentaux.

Le Doyen Jean Carbonnier stigmatisait ainsi ce type de prélèvement :

« L’impôt successoral se borne à redistribuer le capital en une poussière de revenus. C’est donner l’impression de gaspillage et de pillage… Le maximum imposé à quelques-uns n’aurait de sens éthique que s’il servait à constituer un minimum pour tous » .

Le Professeur Michel Grimaldi critique également les droits de succession, lorsqu’ils sont excessifs :

« L’impôt successoral réalise une succession publique indirecte, détournée. Et il y aurait hypocrisie à l’accroître continûment tout en proclamant son attachement à l’héritage. » Monsieur Grimaldi constate que l’augmentation de l’impôt successoral est une mesure équivalant à une suppression, à due concurrence, de l’héritage.

Psychologiquement, les droits de succession, surtout lorsqu’ils portent sur des biens familiaux, sont très contestés par nos concitoyens. Le Conseil des prélèvements obligatoires, dans son rapport précité de 2009, met en exergue ce défaut d’acceptabilité de cet impôt bien qu’il représente, en montant de recettes fiscales, des sommes peu significatives par rapport à tous les prélèvements sur le patrimoine.

Il faut en effet mettre en perspective non seulement l’importance des droits de mutation à titre gratuit eux-mêmes, mais le cumul de ces droits avec les autres impôts assis sur le patrimoine : IFI, taxes foncières (avec des taux faibles sur une assiette large), les taxes sur les bureaux et, surtout, les impôts sur les plus-values immobilières et financières. Avant même les droits de succession, la fiscalité punitive grevant la détention d’un patrimoine important conduit aujourd’hui à une lente mais inéluctable érosion de ce patrimoine.

Ainsi, en 1989, lors du rétablissement de l’ISF qui avait été supprimé en 1986, le taux d’intérêt légal était de 9,50 % et le taux marginal du barème de l’ISF était déjà de 1,50 %, soit une charge fiscale limitée à 16 % du revenu brut. On peut utilement rajouter qu’en 1989, le rendement des obligations d’État atteignait 15 % l’an avec une inflation à deux chiffres. Aujourd’hui, un IFI à 1,50 % correspond à un prélèvement qui devient confiscatoire lorsque l’on sait que le rendement locatif d’un bien immobilier parisien s’élève au mieux à 2,50 % l’an, assujetti à l’IR au barème progressif majoré de prélèvements sociaux autour de 17,20 %, sans parler de la taxe foncière qui a augmenté de 82 % en dix ans.

L’imagination très fertile des fiscalistes et des économistes a même conduit le Conseil d’analyse économique à proposer de faire payer une taxe aux propriétaires de leur résidence principale sur un loyer « fictif » qu’ils se versent à eux-mêmes, une fois remboursé leur emprunt éventuel !

Quoi qu’il en soit, il est indéniable que la possibilité de léguer un héritage, surtout en ligne directe, constitue une forte incitation à l’épargne, bénéficiant à tous les membres du corps social. L’intérêt personnel coïncide ici avec l’intérêt commun. Une taxation excessive des successions aurait donc un effet dépressif sur l’épargne. La taxation des successions n’est pas légitime aux yeux des Français. Une enquête du CREDOC en 2017 pour France Stratégie révèle que 9 % des Français souhaitent une hausse des droits de succession, quand 87 % lui préfèrent une baisse. Selon un sondage OpinionWay publié en 2018, 80 % des Français sont tout simplement opposés aux droits de succession, car il leur paraît injuste de taxer un patrimoine que le défunt a constitué grâce à des revenus qui ont déjà été imposés de son vivant.

N’oublions pas en effet que le revenu de l’individu qui laisse un héritage ou consent une donation a déjà été imposé, souvent lourdement. L’impôt frappe un patrimoine constitué par l’épargne de revenus eux-mêmes déjà soumis à imposition. Le fait de laisser un héritage correspond en réalité à un simple choix de consommation.

Sur le plan économique, il est admis que le patrimoine familial forme un relais essentiel de solidarité entre les générations, venant alléger d’autant la charge qui pèse sur les régimes sociaux.

Le patrimoine familial, quelle que soit son importance, doit être préservé et protégé car il facilite les transferts intergénérationnels et contribue, avec l’allongement de la durée de la vie, au financement du coût des services et soins du troisième et du quatrième âge et de la dépendance, tout en allégeant les systèmes sociaux.

C’est un peu l’illustration du vieil adage « aide-toi, le ciel t’aidera », repris en 1991 par l’ouvrage de Michael Sherraden (Assets and the poor: A new american welfare policy) qui démontre que la constitution d’un patrimoine est une arme de première importance dans la lutte contre la pauvreté.

Jacques Marseille, dans l’un de ses derniers ouvrages, L’argent des Français , ne dit pas autre chose : « Le patrimoine fonctionne comme une épargne de précaution capable d’amortir les chocs de l’existence et permet à ceux qui ont pris la précaution de s’en pourvoir d’éviter les stratégies angoissantes de survie. »

Jacques Marseille relève également, chiffres à l’appui, un resserrement considérable au XXe siècle entre riches et pauvres, démontrant ainsi une démocratisation certaine de l’épargne et du patrimoine. Il apparaît, par exemple, que les 10 % des successions les plus élevées en l’an 2000 couvraient 46,3 % du montant total, contre 54,8 % en 1994.

À l’encontre de ce plaidoyer contre les droits de succession, de sérieux arguments peuvent être développés en faveur de ce type de prélèvement.

B. En faveur des droits de succession

Pour la défense de l’impôt successoral, des vertus économiques et sociales lui sont reconnues.

La principale serait la réduction des inégalités. Mais l’impôt successoral n’atteindrait vraiment cet objectif que s’il était accompagné d’une diffusion corrélative de la petite propriété, ce qui n’est pas vraiment le cas.

Toutefois, dans notre société marquée par une forte revendication d’égalitarisme, on peut imaginer la tempête de protestations véhémentes qui résulterait de sa suppression.

Ainsi l’économiste Thomas Piketty, dans son best-seller publié en 2013 Le capital au XXIe siècle, dans le cadre des mesures fiscales qu’il propose pour concrétiser son projet d’égalitarisme forcené, suggère-t-il d’instituer des droits de succession atteignant les deux tiers du patrimoine transmis pour les plus grandes fortunes. Mais comme ce même auteur propose par ailleurs un ISF mondial susceptible d’atteindre 10 % par an pour les plus nantis et un impôt sur le revenu ultra-progressif avec une tranche marginale de 80 %, il est probable qu’il resterait très peu de patrimoine résiduel à transmettre après une telle purge…

L’impôt successoral, tout comme l’ISF remplacé par l’IFI, constitue un impôt tabou et emblématique, détesté par ceux qui doivent l’acquitter, mais porté au pinacle par tous les autres.

Ces derniers considèrent en effet que l’héritage, assimilé à un revenu d’aubaine et ne résultant en rien de l’activité du bénéficiaire, autoriserait des prélèvements importants pour la collectivité.

L’impôt successoral n’est d’ailleurs qu’un obstacle parmi d’autres à la liberté de transmettre puisque la loi successorale affecte considérablement, avec l’institution de la réserve héréditaire, la liberté de tester.

Le droit fiscal contribue lui aussi à pénaliser les légataires, puisque les droits de succession sont d’autant plus faibles que les héritiers sont des proches parents du défunt.

Des arguments plus décisifs, à connotation économique, méritent d’être développés en faveur des prélèvements successoraux.

Les héritages trop importants dispensés de toute taxation pourraient inciter les héritiers au laxisme et à la paresse.

Il est vrai que l’anticipation même d’un héritage substantiel peut décourager son bénéficiaire potentiel de s’engager dans un effort d’épargne ou d’investissement important.

Une telle attitude conduirait à un inéluctable ralentissement de l’accumulation préjudiciable à la croissance et donc à l’efficacité économique.

En outre, tout impôt sur le patrimoine a la vertu d’inciter son titulaire à une gestion active pour optimiser son rendement.

Par ailleurs, est-il admissible que l’individu qui travaille se voit prélever une fraction significative des fruits de son labeur, alors qu’un autre individu recevant par héritage ou donation un capital d’un montant identique bénéficierait d’une absence d’imposition ?

Les économistes les plus libéraux considèrent que le patrimoine hérité n’est pas mérité. Le prélèvement successoral répondrait donc à un impératif de justice sociale.

Enfin, l’argument le plus fort en faveur du maintien des droits de succession est d’ordre démographique.

Notre système fiscal français a longtemps été marqué par les nombreux avantages réservés aux donations entre vifs.

La fiscalité du patrimoine dans son ensemble (IFI, impôt sur la plus-value neutralisée en cas de transmission à titre gratuit) et celle des droits de mutation à titre gratuit en particulier ont pour vertu une forte incitation à l’anticipation de la transmission.

Cette anticipation, favorable aux indispensables transferts générationnels par les aînés qui sont aussi les plus nantis et qui vivent de plus en plus longtemps, au profit des plus jeunes assujettis à des prélèvements sur leurs revenus fiscaux et sociaux toujours plus lourds auxquels s’ajoute la charge de la retraite par répartition, doit être fortement encouragée ; d’autant que les plus jeunes « subissent » l’augmentation continue de l’espérance de vie en héritant de plus en plus tard (aux environs de 50 ans, âge ou l’on épargne plus que l’on ne consomme).

C’était le cas jusqu’à la funeste loi de finances rectificative du 29 juillet 2011, supprimant les réductions de droits sur les donations (de 10 à 50 % selon les cas), sauf pour certaines transmissions d’entreprise qui seront évoquées plus loin, le délai de franchise de droits entre deux donations passant en outre de 6 à 10 ans. Ce même délai de rappel fiscal des donations est brutalement passé de 10 à 15 ans avec la loi de finances rectificative du 16 août 2012, qui a de plus réduit de 159 325 € à 100 000 € (par enfant et par parent) l’abattement en ligne directe. Ce même abattement était de 100 000 francs en 1959, correspondant avec l’inflation à 182 000 € aujourd’hui !

Avant ces deux réformes malencontreuses, en s’y prenant suffisamment tôt, un homme de 66 ans, ayant une espérance de vie de 18 ans, pouvait transmettre gratuitement 573 570 € à chaque enfant, contre seulement 131 865 € aujourd’hui.

Que deviendraient ces transmissions anticipées si les droits de succession étaient purement et simplement supprimés ? L’altruisme a ses limites et chacun sait que la peur du lendemain du vieillard va croissant avec l’âge.

Il faut donc en finir avec le barème d’imposition unique pour les successions et les donations, qui n’incite pas les épargnants à transmettre de leur vivant, mais plutôt à attendre leur propre mort.

Enfin, en l’absence de droits de succession, l’un des effets pervers est que les héritiers sont tentés de ne pas procéder au partage et de rester en indivision, (situation de la Corse depuis deux siècles et de l’Italie contemporaine), ce qui interdit toute gestion dynamique des patrimoines.

Ce risque est de plus accentué par le taux extravagant d’imposition de l’actif partagé à 2,50 % depuis le 1er janvier 2012, contre 1,10 % auparavant.

Alors non, bien sûr, il ne faut pas supprimer les droits de succession.

Toutefois, cette pétition de principe s’accompagne d’une nuance importante. Les droits de succession ne doivent pas revêtir un caractère confiscatoire.

C. Synthèse : oui aux droits de succession, non à la confiscation

Si l’impôt sur le patrimoine, appelé aussi impôt sur le capital, est généralement admis lorsqu’il est simplement calculé sur le capital, il est puissamment rejeté lorsqu’il est non seulement calculé, mais aussi prélevé sur le capital, sur le patrimoine, sur la propriété. Il devient alors confiscatoire.

Étymologiquement, la confiscation consiste à faire passer un élément de patrimoine privé dans celui de l’État. Le Professeur Paul Marie Gaudemet qualifie de confiscatoire une imposition « lorsque l’élévation de son taux oblige le contribuable à amputer son patrimoine pour l’acquitter, son revenu disponible n’y suffisant pas » (RJDC, 2-1990).

Une telle imposition est à la fois dangereuse et injuste.

Dangereuse car elle porte atteinte au droit de propriété sans être entourée des garanties attachées à l’expropriation.

Injuste car elle inflige au contribuable une pénalité réservée à l’origine à ceux qui ont contrevenu à la loi.

Elle est d’ailleurs contraire aux intérêts même de l’État : Un taux d’imposition excessif détruit l’assiette taxable. Mécaniquement, une telle fiscalité prive le contribuable d’une partie de son patrimoine et diminue de ce fait même pour l’avenir la matière imposable. C’est aussi à la fois une incitation à la fraude et malheureusement aux délocalisations des personnes et des capitaux.

Ce type d’imposition était déjà dénoncé avec force par l’ancien droit, dans une maxime qui n’a pas pris une ride : « droits sur les fruits sont impôts, droits sur les fonds sont pillage ».

Les taux actuels des droits de succession à 20, 30, 40 voire 45 % en ligne directe, 60 % entre personnes non parentes, constituent à l’évidence des prélèvements confiscatoires.

Ils sont susceptibles d’être sanctionnés par la Cour européenne des droits de l’homme, le protocole additionnel à la Convention de sauvegarde des droits de l’homme stipulant que toute personne a droit au respect de ses biens.

De même, n’oublions pas que le Conseil constitutionnel a validé l’IGF en 1981, en se référant à l’article 13 de la Déclaration des droits de l’homme, au motif qu’il devait être acquitté sur les revenus du patrimoine, et non sur sa substance.

C’est sur ce même fondement que l’assujettissement de l’usufruitier à l’ISF a été validé et que l’article 15 de la loi de finances pour 1999 prévoyant dans certains cas l’assujettissement du nu-propriétaire, dépourvu de toute faculté contributive, a été annulé.

Le principe de base demeure que les prélèvements sur le patrimoine doivent pouvoir être acquittés sur les revenus de ce même patrimoine.

À défaut, il s’agit d’une véritable atteinte du droit de propriété, contraire à la Déclaration des droits de l’homme (la contribution « doit être répartie entre tous les citoyens en raison de leurs facultés ») et à la charte européenne des droits fondamentaux.

Nous verrons, dans la deuxième partie de notre propos, quels aménagements sont souhaitables pour améliorer l’efficacité et aussi l’intelligibilité et l’acceptabilité des droits de succession.

II. LES AMELIORATIONS SOUHAITABLES DU REGIME DES DROITS DE SUCCESSION

Comment rendre les droits de mutation à titre gratuit plus modernes et dépourvus de caractère confiscatoire ?

En agissant sur leur assiette, le taux de la taxation, les modalités de paiement des droits dus et la déductibilité éventuelle des droits acquittés des revenus du contribuable, à l’instar du régime spécifique de la fiscalité de la transmission d’entreprise.

La transmission d’entreprise bénéficie effectivement en France d’un régime de faveur, qui lui permet d’échapper à la fiscalité confiscatoire grâce au dispositif « Dutreil » . Il s’agit de la réduction de l’assiette taxable de 75 % sous certaines conditions liées à la poursuite de l’activité de l’entreprise avec la même gouvernance familiale pendant 4 à 6 ans au moins après la transmission.

Cette réduction d’assiette est assortie de la faculté de paiement des droits dus en 15 ans, avec un taux d’intérêt très faible (qui était même à 0 % durant un certain nombre d’années).

Ce dispositif rend acceptable le coût fiscal de la transmission qui, dans ces conditions, n’est pas susceptible de remettre en cause la pérennité des entreprises familiales. Si cet objectif de pérennité d’une activité économique et de maintien de l’emploi justifie amplement ce régime de faveur, pourquoi ne pas s’en inspirer pour amender le régime général ?

La transmission de biens immobiliers (en pleine crise de la construction) et de portefeuille de valeurs mobilières (épargne longue nécessaire aux entreprises) ne mérite-t-elle pas d’être également facilitée ?

A. L’assiette des droits

1. La taxation par part héréditaire

Certains pays taxent la succession dans son ensemble alors que la France, parmi d’autres, taxe la quote-part d’héritage reçue par chaque héritier ou légataire.

Lorsque, comme en France, l’impôt est progressif, ce mode de taxation par héritier encourage le fractionnement pour diminuer l’impôt dû par chaque héritier.

Cette donnée est particulièrement sensible si l’un des héritiers est exonéré de droits de succession.

Ainsi, en présence d’enfants, le legs d’un usufruit de toute la succession au profit de son conjoint survivant est un mode d’optimisation fiscale aussi simple qu’efficace, même si ce n’est pas toujours la bonne solution patrimoniale.

Par l’effet cumulé du nouveau barème de valorisation de l’usufruit de l’article 669 du Code général des impôts et de l’exonération des droits au profit du conjoint survivant prévue par la loi TEPA du 21 août 2007, les héritiers nus-propriétaires en présence d’un conjoint usufruitier âgé de 70 ans n’acquitteront les droits que sur 6/10e de l’actif successoral.

2. Le non-rappel de donations de plus de quinze ans

Une autre particularité est qu’il n’est pas tenu compte des donations régularisées plus de quinze ans avant le décès pour le calcul des droits.

Cette règle s’inspire de celle en vigueur depuis longtemps en Grande-Bretagne, où les dons ne sont taxés que si le décès intervient moins de 7 ans après.

Ce délai « d’effacement » des donations au bout d’une période de quinze ans joue également dans le cadre de donations successives, dans lesquelles les abattements et les tranches d’imposition les plus basses peuvent être utilisés tous les quinze ans.

Ce dispositif favorisant considérablement les transmissions anticipées de patrimoine mérite d’être salué, et amélioré comme il a déjà été indiqué ci-dessus. Si l’on veut favoriser les transferts entre les générations, pour relancer la consommation et les investissements, le délai d’effacement des donations doit être raccourci et ramené à 6 ans, délai en vigueur avant la réforme de 2011.

3. La promotion des donations entre vifs

Le rapport précité du Conseil des prélèvements obligatoires de 2018 nous apprend que les transmissions par héritage sont plus tardives : l’âge moyen auquel on hérite est aujourd’hui de 50 ans environ, soit huit ans de plus qu’en 1980. Il est donc pertinent d’adapter les transmissions du patrimoine à l’allongement de la durée de vie. Pour atteindre cet objectif, il est nécessaire de favoriser les donations pour éviter la concentration des patrimoines entre les mains ridées plus portées sur la thésaurisation que sur la consommation et pour contribuer au rééquilibrage nécessaire entre les générations. Mais les donations permettent aussi de planifier les successions, d’assurer la paix familiale et de garantir la conservation des biens dans la famille.

Deux solutions alternatives permettent d’atteindre cet objectif.

La première est de rétablir les réductions de droits de mutations en vigueur avant 2011, qui pouvait atteindre 50 % lorsque le donateur avait moins de 70 ans pour les donations en pleine propriété (cette réduction est la seule qui a été maintenue mais elle est cantonnée à la transmission des entreprises). Il faut naturellement que le taux de cette réduction privilégie les donations en pleine propriété effectuées de manière précoce, le taux étant d’autant plus avantageux que le donateur est jeune. Enfin, il serait naturellement équitable de revenir au niveau des abattements en ligne directe en vigueur avant la réforme de 2012 (159 325 €, majorés de l’inflation).

La deuxième solution serait de déconnecter la taxation des donations pour les soumettre à une taxation à taux unique et sans abattement (par exemple 5 % de la valeur des biens transmis), moyennant laquelle les biens transmis ne seraient plus retenus ensuite lors de la succession des donateurs (suppression du rappel fiscal).

Dans son rapport précité de 2018 sur les prélèvements obligatoires sur le capital des ménages, le Conseil des prélèvements obligatoires préconise d’ailleurs de renforcer l’attractivité des donations aux jeunes générations par rapport aux successions.

4. L’évaluation de certains actifs successoraux

Dans la masse taxable lors de l’ouverture de la succession ou dans une donation, certains aspects pourraient être améliorés afin de sécuriser les transmissions.

Il en est ainsi de l’évaluation des biens immobiliers et des titres non cotés, source de nombreux contentieux.

La solution est probablement, pour les héritiers et donataires qui craignent de faire face à un contentieux, de faciliter le recours au rescrit-valeur pour ces deux types de biens permettant à l’administration de valider les évaluations avant la donation ou le dépôt de la déclaration de succession.

Cette possibilité existe déjà pour les donations d’entreprises, même si le délai de réponse de l’administration, fixé à six mois, est à l’évidence trop long.

Existe également une possibilité de contrôle de valeur a posteriori sur demande qui s’articule de la manière suivante : les signataires de la déclaration de succession (ou les donataires dans un acte de donation), s’ils sont attributaires d’au moins un tiers de l’actif net transmis peuvent, dans les trois mois de la déclaration de succession (ou de l’enregistrement de la donation), demander à l’administration d’effectuer un contrôle.

Ce dispositif n’est pas satisfaisant.

La demande de contrôle devrait requérir l’adhésion de l’unanimité des héritiers, pour éviter toute friction familiale, compte tenu de la solidarité fiscale entre les héritiers.

En outre, ce dispositif a posteriori (donc sans sécurité) serait avantageusement remplacé par une possibilité de demande de rescrit-valeur sur les immeubles et les titres non cotés à laquelle il serait répondu dans les trois mois, et qui serait instruite préalablement à la donation ou au dépôt de la déclaration de succession.

5. Les présomptions de propriété

Certaines présomptions de propriété ayant pour effet de rattacher à l’actif successoral des biens sortis du patrimoine du défunt doivent être amendées.

Ainsi, les biens appartenant en usufruit au défunt et en nue-propriété à ses héritiers présomptifs sont réputés, sauf preuve contraire (incombant auxdits héritiers), appartenir en pleine propriété au défunt, sauf si le démembrement résulte d’une donation de nue-propriété consentie plus de 3 mois avant le décès (article 751 du CGI).

Même si le droit fiscal ne connaît pas vraiment le principe de présomption d’innocence, cette présomption de culpabilité a quelque chose de choquant. Comment, en effet, l’héritier pourra-t-il prouver a posteriori que le donateur de la nue-propriété n’était pas en danger de mort lors de la donation ? Faudra-t-il solliciter un certificat médical avant tout démembrement ?

En cas d’acquisition à titre onéreux d’une nue-propriété, comment prouver l’origine des deniers utilisés pour cette acquisition de nombreuses années après ?

Le démembrement de propriété n’est pas constitutif d’une fraude, même lorsqu’il n’a pas été constitué aux termes d’une donation. Il arrive fréquemment que chacun des parents et enfants acquitte une quote-part du prix d’acquisition d’un bien, celle incombant aux parents étant utilisée à l’acquisition de l’usufruit pour leur servir de résidence.

Ne serait-il pas plus équitable de renverser la présomption et de prévoir qu’il incombera à l’administration d’apporter la preuve du caractère non sincère du démembrement, constituant en pareil cas une donation indirecte (ce qui éviterait la constitution de sociétés civiles qui achètent la nue-propriété dans le seul but d’éviter l’application de cette présomption), ou du caractère tardif d’une donation de nue-propriété par une personne condamnée à brève échéance se réservant un usufruit purement fictif ?

De même, l’article 752 du Code général des impôts présume, sauf preuve contraire à la charge des héritiers, que les valeurs mobilières, parts sociales et créances dont le défunt a eu la propriété moins d’un an avant le décès, lui appartiennent encore au jour de son décès, même si elles ne figurent sur aucun de ses comptes. L’héritier concerné devra donc prouver que ces valeurs ont bien été vendues par le défunt et le prix de cession encaissé par lui, ce qui peut le conduire à de longues recherches.

Là aussi, il serait logique de supprimer cette présomption de fraude et de laisser à l’administration la charge de la preuve d’un retrait au profit d’un héritier.

6. Le problème de l’assurance-vie

Les contrats d’assurance-vie qui ont un seul objectif de capitalisation constituent de pures opérations d’épargne et de placement financier.

Malgré le terme « assurance », ce type de contrat est déconnecté de tout risque de dommage et de tout aléa. C’est en effet la valeur acquise par le contrat (primes versées et produits capitalisés), ni plus, ni moins, qui est attribuée aux bénéficiaires désignés.

Néanmoins, et après de longs débats doctrinaux et une jurisprudence hésitante, la Cour de cassation, par trois arrêts du 23 novembre 2004, a consacré la qualification d’assurance à ce type de contrats, au motif qu’ils seraient affectés d’un aléa qui est la durée de vie de la personne assurée.

Le dénouement de cette assurance-vie bénéficie d’un régime fiscal privilégié, puisque chaque bénéficiaire est exonéré de toute fiscalité jusqu’à 152 500 € et acquitte au-delà de cette somme un prélèvement forfaitaire limité à 20 %, porté à 31,25 % au-dessus de 700 000 €, quel que soit son lien de parenté avec le souscripteur, dans la mesure où les primes versées par ce dernier l’ont été avant 70 ans.

Ce privilège fiscal revêt une importance considérable puisque selon le rapport du CPO susvisé de 2018, la part de l’assurance-vie dans le montant total des transmissions est passée d’environ 8 % en 2000 à 14 % en 2015, soit une hausse de 6 %.

Il va de soi que l’existence de tels capitaux « hors succession » sur le plan juridique génère de lourds contentieux entre les bénéficiaires désignés par le souscripteur et ses héritiers.

Si certains héritiers sont bénéficiaires et d’autres non, la disparité de taxation selon la nature des actifs recueillis ne manquera pas de créer là aussi des tensions.

Si l’État considère que l’assurance-vie capitalisation doit être favorisée, car les capitaux placés sont fortement investis en obligations du Trésor et qu’il y a lieu d’encourager l’épargne compte tenu des perspectives incertaines de la retraite par répartition, il serait judicieux de promouvoir une double réforme.

– Sur le plan juridique, une déqualification législative de ce type de contrat d’assurance qui rentrerait dans le cadre successoral et auquel serait appliquée la règle d’ordre public de la réserve héréditaire.

– Et sur le plan fiscal, le maintien du régime actuel de faveur, avec une extension aux véritables contrats de capitalisation qui constituent également une opération d’épargne. Ces contrats de capitalisation bénéficient d’ailleurs d’une fiscalité identique à celle de l’assurance-vie en matière d’impôt sur le revenu, mais ils demeurent à juste titre dans l’actif successoral du souscripteur. Le Conseil des impôts, dans son rapport en 1998 sur « l’imposition du patrimoine », préconisait déjà « d’intégrer dans l’assiette de ces droits [de mutation à titre gratuit] la totalité des sommes ou actifs déposés sur des contrats d’assurance sur la vie et constituant en quelque sorte une donation ou un héritage déguisé ».

Dans son rapport de 2018 précité, le Conseil des prélèvements obligatoires propose la poursuite de la réduction, voire la suppression, de l’avantage successoral de l’assurance-vie, dont le coût est de plus en plus important pour les finances publiques.

7. Le passif successoral

Seules les sommes dues par le défunt au jour du décès, ainsi que les frais funéraires, sont portés au passif de la succession pour calculer l’actif net taxable.

En ces temps difficiles de dérive des dépenses publiques où la dette publique est devenue un monstre incontrôlable (on nous annonce 100 % du PIB, soit environ 32 000 € par habitant), il serait logique et équitable d’admettre au passif de succession la quote-part de cette dette incombant indirectement au défunt (montant de la dette au 31 décembre précédant le décès divisé par le nombre d’habitants).

Ce montant serait fixé au début de chaque année par l’administration et porté au passif successoral.

Outre l’équité incontestable de cette solution, elle aurait le mérite de délivrer un message pédagogique, car peu de Français ont en définitive réellement conscience de ces enjeux.

B. Les taux d’imposition

1. L’exonération entre les époux et partenaires d’un PACS

Avant d’aborder les taux actuels des droits de succession, il faut souligner la grande innovation de la loi TEPA du 21 août 2007, constituée par l’exonération des droits de succession entre époux et aussi entre partenaires d’un PACS.

L’exonération entre époux avait été fortement sollicitée, car d’une part elle existe dans de nombreux autres pays européens et d’autre part les droits dus par le conjoint simplement usufruitier avaient une assiette élargie depuis la réforme de l’article 669 du CGI (pour un conjoint de 69 ans, l’usufruit est passé de 2/10e à 4/10e).

Ces droits étaient évidemment difficilement finançables avec un simple usufruit, surtout s’il porte sur un bien non frugifère, comme la résidence principale.

Est-ce un hasard, si l’exonération des droits de succession étendue aux partenaires du PACS, concrétisant l’alignement de leurs régimes fiscaux sur ceux des époux mariés, a vu un accroissement sensible de ce type d’union ?

En 2006, 274 000 mariages et 72 200 PACS par des couples hétérosexuels.

En 2008, 265 000 mariages et 137 000 PACS, soit un PACS pour deux mariages.

En 2013, 231 000 mariages et 162 000 PACS.

En 2017, 234 000 mariages et 194 000 PACS.

Deux remarques à ce sujet :

– Peut-on conclure à la lecture de ces chiffres que la fiscalité a une incidence sur le cadre juridique choisi par les couples ? Ce ne serait pas la première fois.

Il faut toutefois mettre en garde les partenaires du PACS sur le fait que l’exonération des prélèvements fiscaux ne leur confère évidemment aucun droit patrimonial dans la succession du prédécédé. Ce n’est que par un testament que le survivant peut hériter.

– L’exonération des droits dus par les époux a amené certains d’entre eux à renoncer à une modification de leur régime matrimonial, les avantages matrimoniaux ayant toujours été exonérés de droits de succession.

C’est à l’évidence une erreur car la fiscalité n’a jamais été la motivation unique d’un tel changement de régime matrimonial dont la finalité est essentiellement la recherche d’une meilleure protection du conjoint survivant.

2. Les taux d’imposition excessifs dus par les autres héritiers

Les taux en vigueur peuvent susciter des commentaires divers et quelquefois en sens opposé.

Ces taux d’imposition méritent d’être rappelés.

En ligne directe et par part taxable (après application des abattements) :

Inférieur à 8 072 € = 5 %

De 8 072 à 12 109 € = 10 %

De 12 109 à 15 932 € = 15 %

De 15 932 à 552 324 € = 20 %

De 552 324 à 902 838 € = 30 %

De 902 838 à 1 805 677 € = 40 %

Au-dessus de 1 805 677 € = 45 %

Entre frères et sœurs : 35 % jusqu’à 24 430 € et 45 % au-delà ;

– 55 % entre oncles et neveux et nièces et collatéraux jusqu’au quatrième degré ;

– 60 % au-delà de ce degré de parenté.

Ajoutons que ces barèmes sont gelés depuis 2012, alors qu’ils étaient auparavant indexés sur l’inflation, comme le barème de l’impôt sur le revenu.

On peut légitimement considérer que ces taux d’imposition ont souvent un caractère confiscatoire. Ils sont si élevés qu’ils donnent parfois aux individus le sentiment que l’État est leur principal héritier, de surcroît toujours réservataire…

a) En ligne directe

Les taux de 20, 30, 40 et 45 % en ligne directe sont devenus considérables mais seulement dans un passé très récent, précisément depuis 1984 (doublement du taux marginal : de 20 à 40 %), puis 2011 (taux marginal de 40 à 45 % !).

Après la Révolution et durant tout le XIXe siècle, les successions en ligne directe n’étaient taxées qu’à un taux proportionnel de 1 %. Ce n’est qu’en 1901 qu’un barème progressif est apparu, mais avec un taux marginal qui ne dépassait pas 5 % !

En 1958, ce taux marginal n’était encore que de 15 %.

De même, aucun autre pays européen n’a un taux marginal aussi élevé (il est de 30 % en Allemagne et seulement au-dessus de 25 565 000 €. Il est de 4 % en Italie).

Ces taux d’imposition sont susceptibles de décourager l’initiative et le dynamisme et d’avoir des effets pervers :

– Des réflexes d’autodéfense des contribuables conduisent à des surinvestissements considérables dans les placements captifs comme l’assurance-vie qui bénéficient d’un privilège fiscal.

– Les taux forts incitent à la fraude fiscale.

Comme le soulignait le rapport de Jean-Pierre Brard en 1998 à l’Assemblée nationale sur la fraude et l’évasion fiscale : « Plus le gain de la fraude est élevé, plus le recours au procédé est fréquent ».

– Une telle fiscalité provoque chez ceux qui ont tout un sentiment de spoliation et chez ceux qui n’ont rien un sentiment de démotivation, les incitant tous à rechercher des cieux plus cléments.

– Enfin, et paradoxalement, ces prélèvements excessifs sont contraires aux intérêts même de l’État. On dit souvent que l’impôt tue l’impôt. Plus précisément, un taux d’imposition excessif détruit l’assiette taxable. Mécaniquement, l’imposition confiscatoire prive le contribuable d’une partie de son patrimoine et diminue de ce fait même la matière imposable.

En sens inverse, d’aucuns font justement observer que les taux effectifs (et non marginaux) d’imposition en ligne directe sont moins sévères en matière d’imposition des successions qu’ils ne le sont en matière d’impôt sur le revenu (Philippe Bruneau, déjà cité : « in fine, un euro hérité est deux à trois fois moins imposé qu’un euro gagné par le travail. »)

Il est indéniable qu’une succession en ligne directe intelligemment préparée ne donne que rarement lieu à une taxation dans la tranche à 45 %.

L’anticipation est synonyme de transmission réussie. Le secret du succès d’une transmission bien gérée peut être ainsi résumé par une devise qui pourrait être celle de tous les détenteurs de patrimoines importants : « vivre riche et mourir pauvre ». Mais il faut rappeler que la suppression, déjà évoquée, intervenue en 2011, des réductions de droits sur les donations n’encourage pas, loin s’en faut, les transmissions anticipées.

Restent enfin les hypothèses de décès accidentel de personnes en activité et encore trop jeunes pour avoir envisagé des opérations de transmission. Une telle succession sera lourdement frappée.

Pour ces raisons, le barème progressif des droits de succession en ligne directe, dont les tranches datent de 1959, de 1984 et de 2011 pour les plus récentes, mériterait d’être réformé dans deux sens, qui le rapprocheraient du barème en vigueur en Allemagne.

Tout d’abord, un élargissement sensible de toutes les tranches afin d’instituer une vraie progressivité et d’augmenter significativement le seuil d’application du taux marginal.

Et ensuite, en abaissant celui-ci, comme en Allemagne, de 45 à 30 % en supprimant les tranches à 40 % et 45 %.

C’est d’ailleurs ce taux marginal de 30 % qui avait été proposé par le rapport du Conseil des impôts sur l’imposition du patrimoine en 1998, par le rapport Brard précité en 1998 et par le rapport Migaud à l’Assemblée nationale en 1998 sur la fiscalité du patrimoine.

Enfin, il est regrettable qu’il ne soit pas tenu compte dans ce barème en ligne directe des familles recomposées.

Entre 1960 et 2004, le taux de divorce a triplé et le nombre d’enfants vivant aujourd’hui dans une famille recomposée est estimé à près de 1,6 millions.

Il pourrait légitimement être envisagé que les enfants élevés par un couple (un délai minimum de vie familiale serait prévu, comme en matière d’adoption simple), bénéficient dans la succession du beau-père ou de la belle-mère qui les a éduqués et pris en charge, des abattements et du tarif en ligne directe, même s’ils n’ont pas été adoptés par le défunt.

Le rapport précité de mars 2009 du Conseil des prélèvements obligatoires relève à ce sujet une différence importante entre la France et des pays comme le Royaume-Uni et les États-Unis, où existe une déconnexion entre la fiscalité et le droit de la famille.

Dans ces deux pays, il n’existe aucune différence de traitement fiscal entre un descendant biologique et un descendant adopté, ou entre ses propres enfants et ceux de son conjoint.

La liberté de tester permet d’inclure dans une succession toute personne qui n’a pas de lien de parenté avec le défunt ou le donateur.

b) En ligne collatérale et entre non-parents

En ce qui concerne les taux applicables en ligne collatérale et entre non-parents, on peut s’interroger sur leur bien-fondé.

L’évolution des structures familiales conduit en effet à un accroissement des successions et donations indirectes.

Ainsi, en 2006, 32 % des successions ont été réalisées en ligne indirecte. Bien que les héritiers collatéraux ne recueillent que 4 % des montants transmis, ils paient plus de la moitié des droits .

L’idée sous-jacente à cette surtaxation serait que les héritages collatéraux sont plus souvent involontaires que ceux entre parents et enfants. Il serait ainsi possible de les taxer davantage sans risquer pour autant que l’impôt décourage l’épargne.

Cette pénalisation fiscale de la transmission horizontale par rapport à celle verticale (parents/enfants) fait aujourd’hui l’objet de vives critiques, non dépourvues de fondement.

Ainsi, Philippe Bruneau la stigmatise dans des termes forts : « J’ai du mal à comprendre ce qui justifie le fait qu’une personne qui aurait eu la malchance de perdre ses enfants doive en plus être fiscalement pénalisée en étant surimposée à 55 % le jour où elle transmettra son patrimoine à ses neveux [...]. Ce barème est tout simplement indigne de notre société et fatalement en décalage avec l’évolution des mœurs ».

Les taux d’imposition en ligne collatérale et entre non-parents pourraient légitimement être réduits à la tranche la plus élevée du barème en ligne directe (30 % selon notre proposition ci-dessus).

III. LE PAIEMENT DES DROITS DE MUTATION A TITRE GRATUIT

Les droits de mutation dus à l’occasion d’une donation ou d’une succession sont en principe exigibles le jour de l’enregistrement de la donation ou du dépôt de la déclaration de succession.

C’est toujours le cas pour les donations, sauf en cas de transmission d’entreprise où les droits de donation (tout comme les droits de succession d’ailleurs) peuvent être fractionnés sur quinze ans (intérêts seuls les cinq premières années, capital et intérêts les dix suivantes).

En revanche, les droits de succession peuvent bénéficier de deux types de délais de paiement :

A. Le paiement différé

Lorsque la succession comporte des biens dévolus en nue-propriété, le paiement des droits dus par les nus-propriétaires peut être différé moyennant intérêts et garanties à fournir à l’administration, jusqu’à l’expiration d’un délai de six mois à compter de la réunion de l’usufruit à la nue-propriété (généralement du décès de l’usufruitier ou à la renonciation à son droit) ou de la cession totale ou partielle du bien démembré. Une autre possibilité est de calculer les droits sur la pleine propriété des biens transmis (en faisant abstraction de la valeur de l’usufruit qui la grève) ; en pareil cas, aucun intérêt n’est dû au trésor.

Dans les deux cas, en cas d’aliénation du bien démembré, la fraction du prix revenant aux nus-propriétaires doit être versée au Trésor (à peine de déchéance de tous les droits encore dus).

Ce régime est globalement satisfaisant, car on ne voit pas comment un nu-propriétaire, qui n’a ni les revenus des biens démembrés, ni la faculté de les aliéner seul, pourrait s’acquitter plus vite de sa dette fiscale.

Il est néanmoins perfectible sur les points suivants :

1. La solidarité entre les héritiers nus-propriétaires est susceptible de poser d’insolubles problèmes

Par exemple, si l’un des nus-propriétaires vend avec l’usufruitier un bien démembré sans verser au Trésor sa quote-part du prix, le principe de solidarité entraînera la mise en cause de la responsabilité de ses cohéritiers si le débiteur des droits devient défaillant du fait de l’exigibilité totale des droits dont il est redevable. Même si les cohéritiers ont eux-mêmes payé comptant les droits dont ils sont redevables, ils seront appelés à acquitter cette dette.

Compte tenu des garanties suffisantes à fournir par chaque cohéritier, le Trésor n’a nullement besoin de cette solidarité pour assurer le remboursement de sa créance.

Cette solidarité n’a donc plus lieu d’exister.

2. Les redressements sont exclus du dispositif

Aux termes de l’article 398 de l’annexe 3 du CGI, les droits et pénalités exigibles à raison d’insuffisances ou d’omissions sont exclus du bénéfice du régime du paiement différé ou fractionné des droits d’enregistrement.

Cette disposition a une portée générale et s’applique même dans l’hypothèse où le contribuable, débiteur du supplément de droits, est de bonne foi.

Cette restriction injustifiée à notre sens lorsque la bonne foi du contribuable n’est pas en cause, doit être réexaminée. Chacun connaît la difficulté d’évaluation des biens immobiliers, dans un marché très volatil, dépendant énormément des conditions d’occupation et de leur environnement. Il en est de même de l’évolution de titres d’une société non cotée, dans laquelle les diverses décotes d’absence de liquidité, de minorité, etc., peuvent toujours être discutées par l’administration.

Une réforme s’impose, car le nu-propriétaire ne possède pas la faculté contributive d’acquitter les droits supplémentaires exigibles en cette occurrence. En cas de redressement sur la valeur, et en l’absence de mauvaise foi, le paiement différé des droits devrait s’appliquer aux droits supplémentaires.

3. Le gel du patrimoine successoral

– La rigueur de la règle

Ainsi qu’il a été indiqué ci-dessus, toute cession même partielle à titre onéreux ou à titre gratuit, des biens successoraux, met un terme au crédit de paiement, qui doit être soldé dans les six mois de la cession. À défaut, la déchéance est encourue.

Cette règle rigoureuse, de nature à nuire gravement à la bonne gestion des biens successoraux, appelle la remarque suivante : cette exigibilité anticipée ne concerne que le paiement différé. Si l’héritier a opté pour un paiement fractionné, il pourra librement aliéner les biens successoraux, sauf bien entendu ceux offerts en garantie au Trésor, sans remise en cause de ce paiement fractionné.

En cas de cession partielle des biens démembrés, lorsque le produit de l’aliénation est inférieur au montant des droits exigibles, l’administration admet que les héritiers puissent conserver le bénéfice du paiement différé pour le solde des droits, si l’intégralité du produit de l’aliénation est versée à titre d’acompte sur les droits en suspens.

– Les assouplissements à envisager

Malheureusement, il n’existe aucune autre dérogation à cette exigibilité anticipée. Ainsi, lorsque l’usufruitier souhaite, en accord avec le nu-propriétaire, vendre sa résidence principale et réinvestir la totalité du produit de l’aliénation dans une nouvelle résidence, l’administration refuse aujourd’hui le maintien du paiement différé des droits du nu-propriétaire.

Cette solution est choquante. Si l’appartement occupé par l’usufruitier devient trop grand pour lui dans dix ans, il peut légitimement vouloir, avec l’accord de son enfant nu-propriétaire, le vendre pour en acquérir un plus petit et un studio qu’il louerait pour compléter son train de vie.

L’obstacle fiscal est juridiquement infondé. Si la répartition du prix de vente entre l’usufruitier et le nu-propriétaire est la règle légale, elle ne l’est qu’à défaut de convention contraire entre les protagonistes. D’autres choix leur sont offerts, susceptibles d’être mis en œuvre par des conventions appropriées. L’usufruitier peut devenir quasi-usufruitier du prix de vente, ce qui ne justifierait pas le paiement anticipé des droits dont le nu-propriétaire demeure redevable. L’usufruitier et le nu-propriétaire peuvent également décider de réinvestir le produit de la vente dans d’autres biens sur lesquels est reporté le démembrement de propriété. Une telle décision ne devrait nullement remettre en cause le différé de paiement du nu-propriétaire. Il serait temps que les contraintes fiscales soient adaptées aux choix patrimoniaux légitimement et librement effectués par les personnes privées et cessent de constituer une entrave injustifiable à cette liberté.

– Les remèdes palliatifs en attendant les réformes

Si des sociétés n’ont pas été constituées du vivant du défunt, est-il possible d’y remédier ultérieurement en apportant d’un commun accord entre usufruitier et nu-propriétaire les biens démembrés, cet apport étant rémunéré par des parts sociales elles-mêmes démembrées ? Une telle opération, tout comme l’arbitrage suivi du remploi ci-dessus décrit, ne devrait pas entraîner l’exigibilité anticipée, qui ne se justifie nullement.

À l’heure actuelle, l’Administration ne semble pas défavorable à une telle solution. Elle décide par exemple que l’apport d’un bien grevé d’usufruit à un groupement foncier agricole ou à un groupement forestier, n’entraîne pas la réunion de l’usufruit à la nue-propriété aux apporteurs.

Mais les solutions sont encore incertaines en cas d’apport d’un immeuble démembré à une société civile immobilière de gestion, soit translucide, soit assujettie à l’impôt sur les sociétés, ou d’apport de valeurs mobilières, cotées ou non, à une holding assujettie à l’impôt sur le revenu ou à l’impôt sur les sociétés.

Là aussi, serait bienvenue l’affirmation dans ces occurrences de la poursuite du crédit de paiement en cas de démembrement des titres remis lors des apports. L’Administration ne l’a-t-elle pas admis expressément, dans le cadre du paiement différé et fractionné des droits dans les transmissions d’entreprises, en cas d’apport à une société holding des titres dont la transmission avait bénéficié de ce régime de faveur, sous réserve que les apporteurs s’engagent à conserver les titres reçus en contrepartie de cet apport jusqu’à l’échéance du dernier terme du paiement fractionné ?

4. Un paiement fractionné à instituer à l’expiration du paiement différé

À l’échéance, le nu-propriétaire devra acquitter en une seule fois dans les six mois du décès de l’usufruitier le montant des droits qui avait été différé.

Bien sûr, il serait légitime que cette somme puisse faire à ce moment-là l’objet d’un paiement fractionné échelonné dans le temps, comme dans tous les cas généraux où le paiement fractionné est possible.

B. Le paiement fractionné

Pour éviter les prélèvements confiscatoires, on peut agir sur l’assiette de l’impôt, son taux, mais aussi ses modalités de paiement.

C’est le but du paiement fractionné des droits de succession permettant jusqu’au décret du 22 décembre 2014 aux héritiers et légataires d’acquitter les droits en plusieurs versements semestriels égaux auxquels s’ajoute l’intérêt au taux légal. Le premier versement avait lieu en même temps que le dépôt de la déclaration de succession.

Le nombre de versements était fixé comme suit en fonction du pourcentage que représentaient les droits par rapport au montant taxable (taux d’imposition moyen de la part de l’héritier ou légataire) :

– 2 versements jusqu’à 5 % ;

– 4 versements de 5 % à 10 % ;

– 6 versements de 10 % à 15 % ;

– 8 versements de 15 % à 20 % ;

– 10 versements à partir de 20 %.

Pour les héritiers en ligne directe, le nombre de versements était doublé (le délai maximum passait de 5 à 10 ans) lorsque l’actif héréditaire était composé, à concurrence d’au moins 50 %, de biens non liquides.

Ce paiement fractionné ainsi décrit répond à cette préoccupation d’éviter la fiscalité confiscatoire consistant à prélever les droits sur la substance même de la succession en permettant de les acquitter à l’aide des revenus des biens reçus par transmission.

Malheureusement, le décret n° 2014-1565 du 22 décembre 2014 a considérablement durci ce régime, en réduisant à un an le délai de fractionnement, le nombre de versements ne pouvant dépasser trois.

Pour les successions comportant majoritairement des biens non liquides, la durée du fractionnement est réduite de dix à trois ans, le nombre de versements ne pouvant dépasser sept.

Cette réforme malencontreuse ne permet évidemment pas d’envisager d’acquitter les échéances à l’aide des revenus des biens successoraux. Elle permet seulement de pouvoir attendre la vente de l’un de ces biens pour acquitter la dette fiscale.

Ce régime, pour contribuer à rendre non confiscatoire les droits de mutation à titre gratuit, doit être amélioré sur plusieurs points.

a) Il faut revenir au système antérieur avec une souplesse encore supérieure, permettant de moduler le nombre des échéances selon le pourcentage des droits dus par rapport au montant taxable, avec un délai maximum de 10 ou 15 ans (délai en vigueur pour la transmission des entreprises).

b) Le nombre d’échéances devrait être identique quel que soit le lien de parenté entre le redevable des droits et le défunt ou le donateur.

c) Il devrait pouvoir s’appliquer aux donations comme aux successions.

d) Les remarques et propositions formulées ci-dessus en matière de paiement différé s’appliquent aussi du paiement fractionné (problèmes de la solidarité entre héritiers et des redressements).

e) La composition de l’actif successoral ne devrait avoir aucune incidence sur le délai de paiement. Il s’agit en effet d’éviter un prélèvement confiscatoire et non de vérifier si le redevable a les liquidités nécessaires pour l’acquitter.

Par ailleurs, il est parfois difficile de distinguer les actifs liquides de ceux qui ne le sont pas. Comment qualifier par exemple les contrats de capitalisation ?

Enfin, les droits de mutation à titre gratuit devraient pouvoir être déduits des revenus des biens successoraux.

IV. LA DEDUCTION FISCALE DES DROITS DE MUTATION A TITRE GRATUIT DES REVENUS DES BIENS REÇUS EN DONATION OU EN HERITAGE

L’article 13-1 du CGI formule le principe d’imposition d’un revenu net : les charges acquittées pour acquérir un revenu doivent être déduites de ce revenu.

En conséquence, les droits de mutation à titre gratuit, ainsi que les intérêts versés du Trésor devraient être déductibles des revenus issus des biens reçus en héritage ou par donation.

Ce n’est le cas aujourd’hui que pour les droits de mutation à titre gratuit et les intérêts payés lors de la transmission des entreprises relevant de la catégorie des BIC et des BNC en vertu des articles 39.1, 4e et 93.1, 4e du CGI. Il en est de même pour les entreprises agricoles depuis un arrêt du Conseil d’État du 19 février 2013.

Une telle déduction, élargie à l’ensemble des actifs transmis serait on ne peut plus légitime et allégerait sensiblement la charge réelle des droits, ce qui contribuerait à les rendre encore moins confiscatoires.

Michel Giray

Cette tribune est parue initialement dans l'ouvrage "Mélanges en l'honneur de Jean-Paul Decorps : liber amicorum" aux éditions Defrénois (juillet 2021).

***

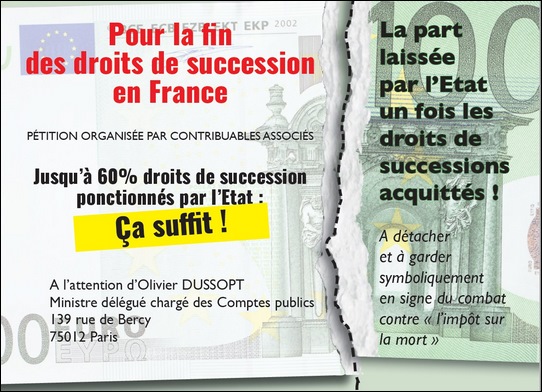

Pétition nationale pour la fin des droits de succession en France

Jusqu'à 60% de droits de succession ponctionnés par l'État : Ça suffit !

5 Commentaires

-

Lien vers le commentaire

mercredi, 15 décembre 2021

Posté par His

mercredi, 15 décembre 2021

Posté par His

Cher Monsieur Gray,

Quant à ma situation, j'oscille entre abracadentesque, ubuesque et kafkaïene.

L'histoire commence par le décès le 7 mars 2012. Cette personne me lègue d'un appartement (inhabitable) à La Ciotat. Le 9 décembre 2012, le "légataire universel" dénonce le testament de sa mère.

Le 15 mai 2015, par décision du TGI de Paris, le "légataire universel " est débouté.

Mais, c'était sans compter la "mauvaise foi (?)" du légataire et le"laxisme (?) de son Notaire.

Je fini par obtenir délivrance du leg, le 17 novembre 2017. Poussée par la pression des Impôts, j'ai finis par brader (au sens propre du terme) et m'acquiter des 60% dus aux Impôts, soit 47.044 euro. J'avoue, j'ai eu du "mal", mais j'ai été honnête.

Aujourd'hui, La Direction Générale des Impôts d'Ile de France, me réclame 17.500 euro de "pénalités d'assiette", ce qu'on m'a dit être "le préjudice dont les Impôts s 'estiment

Je ne sais plus quoi faire, d'autant que les "agents de la fonction publique" (3 en ce moment) ont eu ordre de ne plus me parler, ni au téléphone, ni par mail....

Je suis vraiment seule et désespérée. Il n'y a pas un service publique qui sache vers qui m orienter..

Bien à Vous

S. His -

Lien vers le commentaire

dimanche, 05 décembre 2021

Posté par diafoirus561@gmail.com

dimanche, 05 décembre 2021

Posté par diafoirus561@gmail.com

Les hommes naissent libres et égaux en droit selon la déclaration . Alors pourquoi certains partiraient ils avantagés financièrement ?????

Où est l'esprit de la loi fondatrice ???? -

Lien vers le commentaire

samedi, 04 décembre 2021

Posté par Vaurin

samedi, 04 décembre 2021

Posté par Vaurin

Surtout pour ce qu'ils en (fait aine) pour leur bien-être Il faut abattre tous ces privilèges (iés) qui profitent de cette manne pour s'enrichissements personnels puisqu'en cas d'héritage le temps de retrouver les héritiers le notaire profite des intérêts sur le placement de cet héritage vous comprenez pourquoi cela prend pas mal de temps. Je connais un héritage dont la succession dure depuis 1991.

-

Lien vers le commentaire

samedi, 04 décembre 2021

Posté par ETIENNE

samedi, 04 décembre 2021

Posté par ETIENNE

Plaidoyer équilibré pour une évolution des dr dits de succession.

-

Lien vers le commentaire

samedi, 04 décembre 2021

Posté par Daugeras

samedi, 04 décembre 2021

Posté par Daugeras

Ce gros travail me semble très fouillé, sérieux , fiable et convaincant. Bravo à son auteur. Dire qu'on entend certains affirmer qu'il n'y a pas de droits de succession à payer en France!

En outre, lorsque j'ai décidé en 2005 de garder la propriété d' une maison héritée de ma mère et éviter l'indivision entre les 5 héritiers de la même fratrie que nous étions, j'ai dû payer des droits de mutation dits de "litigation" à l'Etat se montant à 2%, en sus de l'impôt total sur la succession. Naturellement j'avais versé dans l'actif successoral la totalité de la valeur estimée de la maison. Ces droits de litigation ne sont pas mentionnés ici.

Laissez un commentaire

Assurez-vous d'entrer toutes les informations requises, indiquées par un astérisque (*). Le code HTML n'est pas autorisé.