À mesure que la fiscalité française se rapproche dangereusement du haut de la courbe de Laffer, la question de l’efficacité de notre système fiscal se pose. Plus particulièrement, les taxes environnementales, en période de disette et de baisse du pouvoir d’achat sont-elles encore cohérentes avec des objectifs réalistes d’efficacité, de rendement et de protection de l’environnement ?

À l’heure où la grogne fiscale bat son plein, une nouvelle forme de taxe carbone est en discussion. Et il est en plus question de lever une taxe pour la gestion des eaux de pluie urbaines. Ces deux propositions sont la conséquence du Grenelle de l’environnement, un bref état des lieux de la fiscalité permettrait de mieux comprendre :

– Comment la fiscalité verte fonctionne ;

– Quel est son impact sur l’économie

– Quels sont les leviers à la disponibilité des pouvoirs publics dans la mesure où le but recherché est d’orienter les habitudes de consommation vers des comportements plus respectueux de l’environnement.

Objectifs de la fiscalité verte : budgétaires ou environnementaux ?

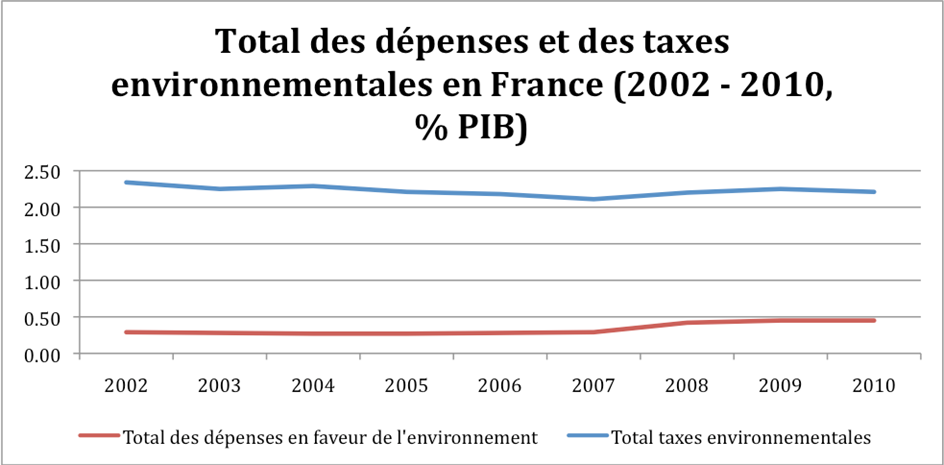

En Europe, le poids de la fiscalité verte dans le PIB a tendance à rester stable, voire à décroitre. Cela s’explique par le fait que ces taxes sont assises sur des unités physiques (carburants) et non sur des valeurs. « À la différence des taxes ad valorem, leur part dans le PIB tend à décroître au fur et à mesure que celui-ci croît et/ou que leur assiette décline ou reste stable. »

Malgré tout, un calcul rapide du rendement et du poids des taxes environnementales nous permet de comparer les pays entre eux. À ce titre, la France se situe dans la moyenne basse de l’UE avec un taux à 1,82% du PIB (moyenne UE : 2,39%) en 2011 et environ 40 Md€ de recettes.

Par ailleurs, la fiscalité verte en France pèse d’abord sur le consommateur : 76% des recettes fiscales sont issues de taxes liées à l’énergie en 2010, et près de 80% en 2011, dont 24 Md€ pour la TICPE. Au niveau européen, d’après un Rapport de 2006 réalisé par l’OCDE, plus de 150 taxes sur l’énergie et 125 taxes sur les moteurs ont été mises en place dans les pays membres. Cela vient en totale contradiction, en tout cas en France, avec les nombreuses dépenses fiscales qui profitent aux secteurs de l’énergie, notamment fossile. Un véritable gruyère qui pèse sur la lisibilité de toute nouvelle mesure.

Enfin, les recettes fiscales sont principalement affectées au budget général de l’État, comme le montre graphique ci-dessous. La défense de l’environnement, justifiant la mise en place d’une fiscalité environnementale, relève avant tout de la posture.

Source : Eurostat

Plutôt qu’une fiscalité incitative, dont l’objectif premier serait la baisse des émissions des gaz à effet de serre, on a là une fiscalité de rendement. Car plus de 75 % des taxes environnementales ne seront pas affectées à la protection de l’environnement. Si cela était le cas, le ratio serait plus élevé. Rappelons que la situation est à peu près la même dans la plupart des pays européens.

Quel impact écologique et/ou économique ?

L’affectation de ces ressources vers des activités plus respectueuses de l’environnement est malheureusement très coûteuse pour les pouvoirs publics, et souvent peu efficace. En fin d’analyse, les projets environnementaux de grande envergure sont, la plupart du temps, financés par la dette. Le coût du Grenelle, selon la Cour des comptes est d’environ 5 Md€ entre 2009 et 2011.

Par ailleurs, l’impact sur l’emploi est très limité. Entre 2005 et 2011, le total des aides liées aux énergies renouvelables s’élèvent à plus de 14 Md€ en France. Quant aux emplois créés, ils sont environ 40 000, soit près de 358 000 € par emploi. En moyenne, chaque emploi dans les éco-activités créé une production d’une valeur de 154 000 euros. Par comparaison, le secteur automobile en France – bien qu’il s’agisse d’un marché mature, contrairement aux énergies renouvelables – créé deux fois plus de valeur par salarié, soit près de 300 000 €.

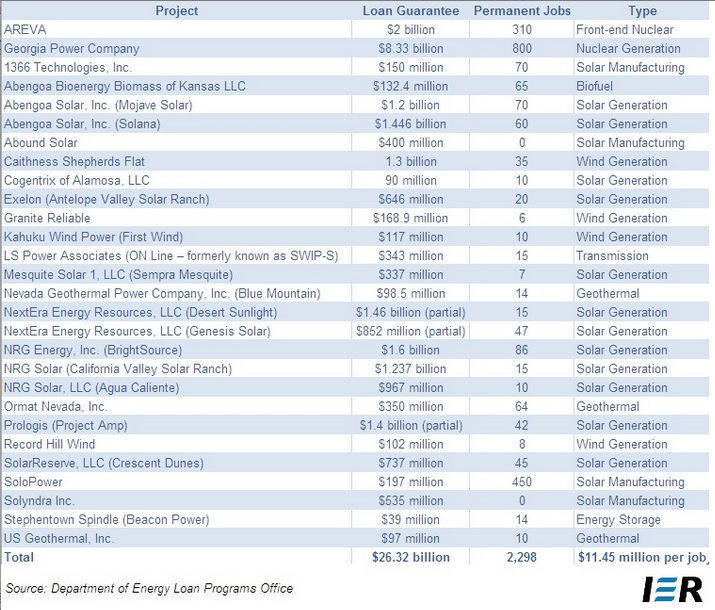

En Allemagne, même un groupe riche et puissant, comme Siemens, vient d’annoncer que les effectifs dans le solaire étaient passés de 680 à 280 personnes, en 2 mois seulement, après des pertes (dans le solaire) d’1 Md d’euros ! L’échec des emplois « verts » aux États-Unis est très intéressant et instructif, car ceux-ci figuraient en première ligne dans le plan de relance (2009) d’Obama à 800 Mds de dollars.

Le tableau ci-joint montre que de nombreuses sociétés qui avaient bénéficié de subventions publiques et de prêts garantis par l’État (de l’ordre de dizaines de millions de dollars) ont créé très peu, voire pas du tout, d’emplois verts. L’un des cas les plus célèbres – qui fait office de scandale États-Unis – est celui de la société Solyndra, qui a fait faillite après avoir bénéficié de 535 millions de dollars de subventions !

Voilà pour l’emploi. On peut également multiplier les exemples d’une fiscalité mal orientée (bonus-malus) ou qui ne rapporte rien pendant des années (éco-redevance poids lourds) ou carrément retoquée par le Conseil constitutionnel (taxe carbone).

Quels leviers ?

Il est ici utile de rappeler les travaux des économistes qui, de plus en plus, étudient les effets de la fiscalité verte sur l’emploi, l’investissement, la compétitivité, l’innovation ou encore les profits des entreprises. L’un des arguments majeurs en faveur de la fiscalité verte est ce que l’on appelle le double dividende. Il s’agirait d’un effet vertueux des taxes environnementales : elles permettraient à la fois d’améliorer l’environnement tout en déplaçant une part des prélèvements pesant sur le capital ou le travail vers les activités les plus polluantes. Il y a un consensus parmi les économistes pour la réussite d’une telle fiscalité. Au moins quatre conditions de réalisation doivent être réunies :

– La taxe doit se faire à PO constants ;

– Il doit y avoir une forte élasticité de la demande ;

– Un effet de substitution possible afin de réorienter les consommations ;

– Il faut calculer les assiettes en fonction des externalités négatives liées aux dégradations de l’environnement.

Tout cela a donc un coût important et, empiriquement, il n’est pas certain que la fiscalité environnementale ait permis de réellement réduire l’intensité énergétique des pays développés. On observe une baisse parallèle de cette dernière entre l’UE, les États-Unis et le Japon. Pourtant, ces pays ont des politiques environnementales très différentes. D’autres facteurs sont donc à l’œuvre.

Enfin, si l’on vise l’incitation plus que la mesure budgétaire, il y a toujours un risque de rupture d’égalité devant l’impôt puisque les assiettes sont très concentrées sur une population à des taux généralement élevés. Un fort risque de lobbying et de recherche de rente qui plombe déjà notre fiscalité.

Lucas Léger, chercheur à l’IREF (Institut de recherches économiques et fiscales)

Avec Contribuables Associés, luttez pour la réduction des dépenses publiques, car trop de dépenses publiques c'est trop d'impôts, et contre les gaspillages scandaleux d'argent public !